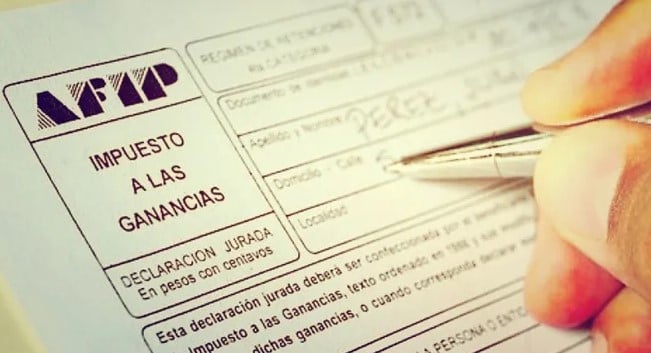

La Administración Federal de Ingresos Públicos (AFIP) dispuso que las grandes empresas que se hayan beneficiado con ganancias extraordinarias deben realizar un pago a cuenta del Impuesto a las Ganancias.

Así lo fijó a través de la Resolución 5391/2023, publicada este viernes en el Boletín Oficial, que oficializa la medida y señala que el universo alcanzado por la misma representa un universo inferior al 1% del total de personas jurídicas que presentan las declaraciones juradas del mencionado tributo.

La medida tiene el objetivo de “coadyuvar a la redistribución progresiva de los ingresos, en aras de paliar las desigualdades y reducir los impactos negativos sobre los sectores más vulnerables de la población”, señala la medida.

Abarca a aquellas empresas que hayan informado un Resultado Impositivo -sin aplicar la deducción de los quebrantos impositivos de ejercicios anteriores- que sea igual o superior a $600 millones y no hayan determinado impuesto. Quedan excluidas del referido pago a cuenta aquellas personas jurídicas que cuenten con un certificado de exención del impuesto a las ganancias. Se trata de sujetos que “no sólo han sido beneficiados por un crecimiento económico, sino que además manifiestan una elevada capacidad contributiva”.

La explicación oficial

“En esa coyuntura, se estima necesario que el Estado implemente herramientas que coadyuven a la redistribución progresiva de los ingresos, en aras de paliar las desigualdades y reducir los impactos negativos sobre los sectores más vulnerables de la población”, expresó en sus considerandos la AFIP.

“Se ha advertido que, por aplicación de las normas del impuesto a las ganancias, en ciertos casos, el cómputo de quebrantos acumulados de ejercicios anteriores ha producido la anulación del resultado impositivo, con la consecuente falta de determinación del impuesto de uno o más períodos fiscales y la consiguiente supresión del impacto extraordinario del ejercicio en curso”, precisó el texto de la resolución conocida hoy.

“La circunstancia que empresas de gran porte y con resultados positivos no tributen el impuesto a las ganancias, es una situación que ha merecido la atención de la Organización para la Cooperación y el Desarrollo Económicos (OCDE), en cuyo ámbito se han elaborado normas específicas que atiendan la problemática, en un marco amplio tendiente a la reforma del sistema fiscal internacional”, se justificó la AFIP.

En la resolución decidió “establecer un pago a cuenta del impuesto a las ganancias a cargo de los contribuyentes y responsables enumerados en el artículo 73 de la ley del referido gravamen, texto ordenado en 2019 y sus modificaciones que, en la declaración jurada del período fiscal 2022 o 2023, según corresponda -conforme el artículo 2°-, cumplan con las siguientes condiciones: “Hayan informado un Resultado Impositivo -sin aplicar la deducción de los quebrantos impositivos de ejercicios anteriores conforme la mencionada ley del impuesto- que sea igual o superior a $ 600.000.000 y no hayan determinado impuesto”.

“Quedan excluidas del referido pago a cuenta aquellas personas jurídicas que cuenten con un certificado de exención del impuesto a las ganancias -vigente en los períodos comprendidos en los párrafos primero y segundo del artículo 2°-, en los términos de la Resolución General N° 2.681, sus modificatorias y complementarias”, se indicó.

Además, se dispuso que “a los efectos de la determinación del pago a cuenta previsto en el artículo anterior, los sujetos alcanzados deberán considerar la declaración jurada del impuesto a las ganancias correspondiente al período fiscal 2022, en el caso de que el cierre de ejercicio hubiera operado entre los meses de agosto y diciembre de 2022, ambos inclusive”.

“Los contribuyentes cuyos cierres de ejercicio hubieran operado entre los meses de enero y julio de 2023, ambos inclusive, deberán considerar la declaración jurada del impuesto a las ganancias correspondiente al período fiscal 2023″.

“El pago a cuenta será computable, en los términos del artículo 27 de la Ley N° 11.683, texto ordenado en 1998 y sus modificaciones, en el período fiscal siguiente al que se haya tomado como base de cálculo, de acuerdo al siguiente detalle:

a) Con cierre de ejercicio operado entre los meses de agosto y diciembre de 2022, ambos inclusive: período fiscal 2023.

b) Con cierre de ejercicio operado entre los meses de enero y julio de 2023, ambos inclusive: período fiscal 2024.

“El monto del pago a cuenta se determinará aplicando el 15% sobre el Resultado Impositivo del período fiscal inmediato anterior a aquel al que corresponderá imputar el pago a cuenta, sin considerar la deducción de los quebrantos impositivos de ejercicios anteriores en los términos de la Ley del Impuesto a las Ganancias, texto ordenado en 2019 y sus modificaciones”.

La AFIP incautó granos valuados en casi 8 millones de pesos durante un control de ruta en Misioneshttps://t.co/BAfOT7R0Pf

— misionesonline.net (@misionesonline) July 3, 2023

FUENTE: Infobae.

En un encuentro con los trabajadores en la fábrica Ford, Sergio Massa sostuvo: “Somos los que bajamos el impuesto a las ganancias sin prometerlo”

En un encuentro con los trabajadores en la fábrica Ford, Sergio Massa sostuvo: “Somos los que bajamos el impuesto a las ganancias sin prometerlo” IVA e Impuesto a las Ganancias: los cambios que rigen desde julio

IVA e Impuesto a las Ganancias: los cambios que rigen desde julio