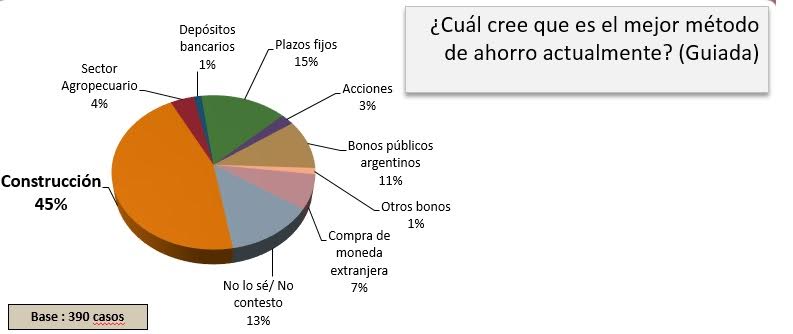

Según el 10º Estudio de Opinión Construya, el 39% de los encuestados afirmó que habrá una evolución positiva de su actividad en los próximos doce meses y 28% consideró que la misma ‘se mantendrá igual’. Esto destaca una visión optimista de los encuestados para el futuro próximo, ya que la mayoría apunta a una mejora de su desempeño. El 45% de los encuestados calificaron a la construcción como el mejor método de ahorro. Sin embargo, disminuyó con respecto a la medición realizada en noviembre 2015 que registró un 70% (en el 9°EOC). Esto se debió al notable crecimiento de la opción ‘plazo fijo’ que capturó 15% de las respuestas y a los ‘bonos públicos argentinos’, que obtuvieron otro 11%. Entre ambas se distribuyeron 20 puntos porcentuales de los 25 perdidos por la construcción.

Respecto a la evolución de la actividad en los últimos doce meses desagregada por región, en el NEA el 30% fueron respuestas positivas. El 50% consideró que disminuyó. Se observó, a su vez, una baja proporción de respuestas neutrales y una proporción superior de respuestas positivas en relación a Buenos Aires, Centro y Cuyo.

Desagregado por categoría, las inmobiliarias, los constructores y los distribuidores de materiales fueron los que registraron las mayores proporciones de respuestas positivas. Las inmobiliarias fueron las más contundentes. Del total, 61% consideró que su actividad crecerá en los próximos doce meses y sólo 18% se inclinó por una nueva caída.

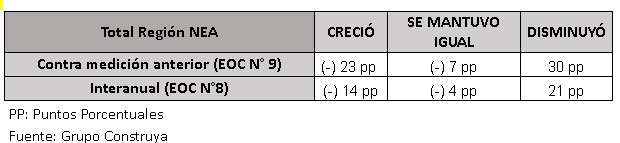

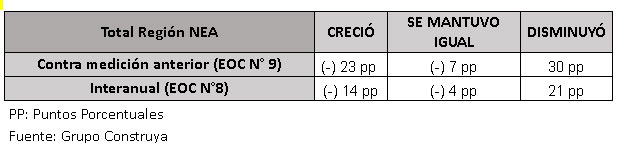

En la región NEA, al considerar la medición anterior (EOC Nº9) las respuestas positivas disminuyeron 23 pp, las neutras decrecieron 7 pp y las negativas aumentaron 30 pp. En cuanto a la variación interanual, las respuestas positivas disminuyeron 14 pp, las neutrales se redujeron 4 pp y las negativas aumentaron 21 pp.

Con respecto a cómo cree que se vio afectada su actividad desde la liberación del cepo hasta hoy, a nivel general 50% de los encuestados opinó que la misma no se vio afectada. En tanto, 17% consideró que la misma mejoró y 29% se inclinó por una reducción.

Segregada por categoría, las Inmobiliarias (32%) y los Desarrolladores Inmobiliarios (33%) fueron los más optimistas. Esta opinión no fue compartida por los distribuidores de materiales. Esto tiene lógica ya que la caída del poder adquisitivo, la retracción de la inversión pública en vivienda y la fuerte suba del costo del dinero, constituyen factores negativos para la comercialización. Por su parte, los constructores y los estudios de arquitectura se mostraron más moderados en sus respuestas (58% y 53%, respectivamente).

Con respecto a las condiciones que facilitan actualmente llevar adelante el negocio, la respuesta ’crecimiento de la actividad económica’ llamativamente fue la principal condición. En segundo lugar permaneció la ‘falta de alternativas rentables donde invertir los pesos argentinos’ y el ‘crecimiento de las obras privadas’ también se posicionó en este lugar. El tercer puesto fue para ‘mayor financiamiento’.

En cuanto a la principal dificultad para llevar adelante su negocio el cambio de las condiciones macroeconómicas impactó en las respuestas a esta pregunta, saltando a las primeras posiciones la opción ‘mayor costo de construcción’ y ‘menor financiamiento’ con puntajes promedio de 8,10 y 7,80 respectivamente. El tercer lugar, lo compartieron ‘aumento del precio del metro cuadrado (en dólares)’ y ‘menor demanda’. En tanto, ‘incertidumbre por el tipo de cambio’, cayó a la octava posición del ranking.

Los sectores que promovieron la construcción en su región en los últimos cuatro meses fueron el ‘comercio’ (20%) y ‘agropecuario’ (18%). Detrás, se ubicaron ‘servicios (excepto turismo)’ (14%), ‘industria’ (12%), ‘gobierno’ (11%), ‘turismo’ (9%) ‘inversión privada’ (8%) y ‘minería’ (2%) no tuvo cambios.

En referencia a qué segmento impulsa actualmente la demanda en su negocio, 52% de los distribuidores de materiales eligieron ‘las obras medianas y pequeñas nuevas del sector privado’. En segundo lugar, con un 29% seleccionaron la opción ‘refacción y ampliación’. En cambio, ‘las obras grandes nuevas del sector privado’ disminuyeron levemente, de 22% en noviembre de 2015 a 10% en la última medición. Lo mismo ocurrió en el caso de la ‘obra pública’ que se pasó de 26% en noviembre de 2015 a apenas 9% en la última medición.

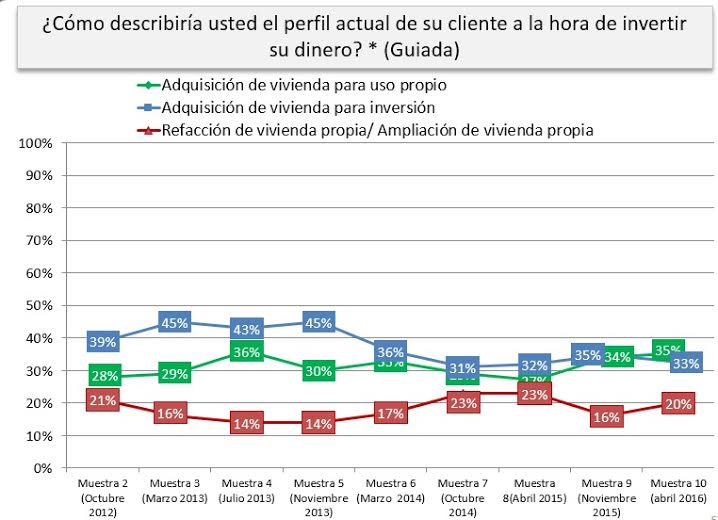

Respecto al perfil actual del cliente, entre las constructoras, 38% señaló que sus clientes adquieren las viviendas como ‘inversión’ y 25% señaló la ‘adquisición para uso propio’, al tiempo que 17% indicó que es para ‘refacción o ampliación de viviendas propias’. En el caso de los estudios de arquitectura sólo 29% señaló que sus clientes adquieren las viviendas como ‘inversión’, y en cambio, 43% señaló la ‘adquisición para uso propio’.

En NEA, la opción más elegida fue ‘adquisición de vivienda como inversión’ (27%). Al igual que en Buenos Aires y la Patagonia.