La expansión trepó, sólo en enero, del 26% al 35% anual y agrega presión a los precios. En las últimas semanas revivieron los bonos atados a inflación.

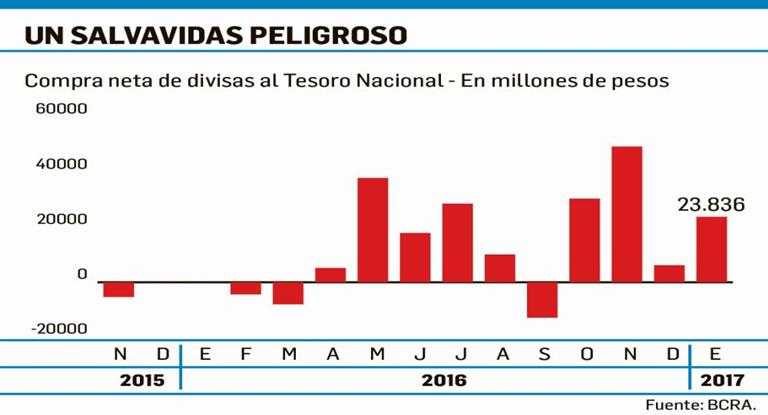

El Tesoro es el principal obstáculo que tiene el Banco Central, en el comienzo de 2017, para continuar con el fuerte ajuste monetario que llevaba adelante para combatir la inflación. El lunes pasado el organismo debió emitir $23.000 millones sólo para comprar al Gobierno una parte de los dólares (u$s1.400 M) que obtuvo en su última colocación de deuda en el exterior. El Ejecutivo debe cambiar sus divisas para atender sus gastos corrientes, que son en mayor medida en pesos. Pero, con esto, el Central se ve forzado a volcar dinero sobre la economía y deshacer muchas veces la absorción que logró con sus intervenciones en el mercado (a través de sus instrumentos: pases y Lebac).

La preocupación: enero y febrero suelen ser meses en los que el Banco Central debe abocarse a la tarea de retirar del sistema el exceso de pesos que deja diciembre. Pero encuentra esta vez dos grandes limitaciones: por un lado, las necesidades del Tesoro de desprenderse de sus dólares y hacerse de pesos; y por el otro, la imperiosa urgencia del Gobierno de darle aire a la reactivación de la economía. Lo primero obliga a Federico Sturzenegger a emitir dinero; lo segundo, lo condiciona para bajar sus tasas de Lebac y le impide contraer liquidez.

En esta situación, y a pesar de sus objetivos, el organismo se permitió en los últimos meses ser algo más laxo en el plano monetario. La cantidad de dinero en circulación (la base monetaria) pasó de crecer un 26% al 35% anual desde principios de noviembre; y el tamaño de los pesos en poder del público y en cuentas a la vista (el llamado «M2 privado») se disparó del 19,5% al 31% anual en ese mismo lapso.

«Tenemos dudas de que la actual política monetaria tenga realmente un sesgo contractivo o antiinflacionario», objetó ayer, en su último informe, el economista Federico Muñoz. Y consideró que, para que la inflación caiga hasta la meta oficial del 17%, sería preciso que el Central determinara un rendimiento más alto que el actual para las Lebac. Hoy, según sus estimaciones, la tasa de interés real es de sólo 4 puntos porcentuales. «La pérdida de atractivo de las Lebac es uno de los factores que explica una aceleración sensible del ritmo de crecimiento de la base monetaria. Y esta aceleración podría renovar la presión alcista sobre los precios», comentó.

Sucede que, desde octubre, las necesidades del Tesoro para financiar sus gastos fuerzan al Banco Central a convalidar un crecimiento la cantidad de dinero en la economía. A veces, mediante la transferencia de los adelantos transitorios y de las utilidades del BCRA; otras, a través de las compras de sus divisas.

¿Qué pasará con los precios?

El efecto que provoca la oferta de dinero sobre los precios tiene un rezago tan difícil de medir para los economistas, que en la Argentina puede ubicarse, según quién lo calcule, entre los 3 y los 18 meses. En un relevamiento que difundió el último jueves, el Central advirtió una caída de sólo un 0,2% en las expectativas de inflación para los próximos doce meses en el área metropolitana (a 20,8%), y un aumento del 0,4% en todo el país (a 20%). La cifra está todavía 4 puntos por encima de la meta del Central. Y a esto se le suma que ya hay consultoras que empezaron a corregir hacia arriba sus pronósticos para febrero y marzo.

El mercado parece intuir que el descenso de la inflación empezó ya a desacelerarse. Algo de esto pudo verse en las últimas semanas en los bonos que ajustan por CER: el Discount, el Par y el TO21 reflejaron repuntes de entre un 2 y el %. «Por ahora los bonos atados a la inflación van a seguir para arriba porque el número del índice de precios viene más alto de lo esperado. Hay que tener en cuenta que la expectativa hasta el mes pasado era hacia la baja y los títulos venían planchados. Las últimas mediciones los hicieron revivir», consideró el ejecutivo de sales & trading de Bull Market Brokers, Leonardo Svirsky.

El mercado está ahora tan atento al piso de los precios como al del dólar. El fuerte ingreso de divisas por blanqueo y colocaciones de deuda hizo que el billete minorista se desplomara a $15,95 en la última semana. Y en las mesas empezaron, entonces, a mirarlo con más atención los bonos en dólares. «Con este nivel actual de tipo de cambio, la evolución del dólar puede dejar mejor rendimiento que la de las Lebac en pesos. Para esto alcanza con que llegue a los $18 a fin de año», comentó el analista de Intervalores, Federico Desprats. «A estos niveles de dólar veo difícil que los bonos en pesos le ganen a los que son en moneda extranjera, que tienen rendimientos del 6%», completó.

Sobre las tasas de interés, sin embargo, el diagnóstico parece diferente. Los ahorristas observan que la intención del Central es, más allá de los actuales niveles de inflación, continuar con la senda bajista en los rendimientos de sus instrumentos. Algo de esto se vio en enero, por ejemplo, en el alargamiento de los depósitos bancarios: pasado ya el pánico inicial por el efecto Trump, desde noviembre hasta hoy aumentaron los ahorros mayores a los 60 días y los plazos fijos menores ese plazo perdieron participación en el sistema financiero. Su proporción cayó del 66% al 62% del total en solo tres meses y dejó un indicio de que los clientes prefieren aprovechar las tasas actuales por más tiempo.

(Ámbito)

Coparticipación: El desafío de obtener una reparación histórica para Misiones

Coparticipación: El desafío de obtener una reparación histórica para Misiones Schiavoni defendió al titular de la AFI y consideró que su presentación judicial fue “muy consistente”

Schiavoni defendió al titular de la AFI y consideró que su presentación judicial fue “muy consistente” Breve reseña de un año de gobierno neoliberal macrista

Breve reseña de un año de gobierno neoliberal macrista